金交所收益权理财产品有违约之虞,投资者能否寻求担保权利救济?

2020-03-03

作者:金融法律部 方松、杨冰

我国的金融市场上常见的理财产品有很多,耳熟能详的有银行理财、信托、股票、基金、资管计划、定向融资以及保险产品等,其中:银行理财产品具有投资门槛较低、安全性好收益低、认购方便等特征;信托理财产品具有投资起点比较高、财产安全性好、收益率较一般银行理财产品高的特征;股票、基金(含公募、私募)、期货等属风险高、收益亦高的理财产品;保险则相对更为常见,主要是安全性高、兼具投资和保险双重性质,如终身寿险分红理财产品等,产品类型十分丰富,着实令人眼花缭乱。今天我们所要介绍的是另一种较为生僻的理财产品——金融交易所收益权理财产品。该类产品有较高的违约风险,产品发行人通常会提供第三方担保。若理财产品未到期,但有违约之虞,此时应如何救济,本文试作出分析。

一、金融资产交易所的收益权融资产品

金融资产交易所的收益权融资产品涉及“金融资产交易所”与“收益权融资”两个概念。其中,“金融资产交易所”(简称“金交所”)是由地方省级政府批准设立的综合性金融资产交易服务平台,是我国多层次资本市场中的重要组成部分,其对于丰富企业融资渠道、盘活市场存量资产发挥了积极作用。它的主要业务范围包括非标金融资产交易、收益权交易以及信息耦合三大类业务,对投资者而言涉及到的理财业务是“收益权融资”业务。

收益权融资业务通常是指以融资租赁公司、小额贷款公司、商业保理公司及其他纳入地方金融监管范围内的机构为发行方,以其受让或持有的基础资产,以非公开挂牌转让方式,向具备相应风险识别和承担能力的合格投资者募集资金,并以基础资产产生的现金流或基础资产原始权利人及发起人的经营现金流作为回购支持的收益权转让。

其主要类型包括:小贷资产收益权、租赁资产收益权、保理资产收益权等地方金融监管局监管机构的资产收益权,所涉具体融资方式是:资产持有人先在金交所注册、挂牌,金交所根据本规则及其他规定进行审核后,履行产品注册、挂牌程序并组织交易;随后,资产受让方注册成为金交所会员,并按照其相关规定成为合格投资者来申请受让该产品。挂牌期满,产品成立的,金交所按照产品资金结转划付的约定,将资金划付至相关指定账户并出具交易凭证;产品未成立的,将资产受让方认购资金返还至其在金交所开设的账户从而完成资产持有人“收益权融资”。

二、司法判决对金交所理财产品的态度

金交所理财产品通常经过精心包装,产品模式十分复杂,检索出的司法判决多数对理财产品的分析避而不谈而选择援用合约中的违约条款作为定案依据。可能有些法院认为论述产品分析可能导致判决主文篇幅过大,从而未具体解释理财产品架构及各方参与主体的责任关系,也有些法院认为这类产品属于金融创新,考虑到审慎判决从而规避论述分析。这固然是判决的高妙之处,却也让中小投资者对自身权利救济途径,有如丈二的和尚一般。

举个例子:2017年3月2日,汇钱途(厦门)资产管理有限公司(下称汇钱途公司)与上海申衡商贸有限公司(下称申衡公司)签订“鲁金惠融财富·上海申衡商贸一期”(应收账款融资产品)《产品认购协议书》。

该协议书第一条约定,产品代码为SD2017YZ001721,发行规模不超过61692856.2元,产品期限为182天,投资收益率为7.5%(年化)。

第二条约定,产品的认购期限为2017年3月2日至2017年9月1日。汇钱途公司以现金方式向申衡公司认购产品代码为SD2017YZ001721的“鲁金惠融财富·上海申衡商贸一期”产品,认购总价款为61692856.2元,汇钱途公司通过山东金交中心办理认购手续。

第三条约定,本期产品到期一次性偿还投资款及投资收益,由申衡公司直接偿还至汇钱途公司名下账号为×××、开户行为招商银行厦门分行嘉禾支行的账户。

第五条约定,签署本协议后,申衡公司未按《说明书》及本协议约定按时还本付息,视为违约,除应继续履行本协议所规定的义务外,自违约之日起,每逾期一日按照违约金额的万分之五的比例向汇钱途公司支付违约金;违约行为持续超过3个交易日,守约方可要求违约方继续履行协议,也可选择解除本协议。

2017年3月2日,申衡公司向山东金交中心出具《资金结转划付授权委托书》,委托山东金交中心就涉案产品代为结转划付转让款及其他相关费用、产品到期回购/偿付资金等。具体为,投资者将交易价款汇至该中心次日,由该中心扣除服务费后将剩余价款转至申衡公司指定账户;申衡公司将应收账款收益权产品投资与收益款项支付至该中心,由该中心在产品到期当日结转划付给投资者。

同日,邓伟向汇钱途公司出具DBH-20170302号《担保函》,为涉案产品提供连带责任保证。该《担保函》约定,本担保人出于真实意思表示,在此承诺对转让人此次所转让的应收账款收益权产品的到期回购/偿付资金(即应收账款收益权产品投资与收益款项,含投资本金部分和投资收益部分)提供连带责任保证。具体担保事宜如下:

第一条载明,鲁金惠融财富·上海申衡商贸一期(产品编号SD2017YZ001721),转让规模61692856.2元,预期年化收益率为7.5%;

第二条载明,SD2017YZ001721号产品转让规模为61692856.2元,存续期为2017年3月3日至2017年9月1日,共计182天。申衡公司应于到期日前1个交易日回购/偿付资金(即应收账款收益权产品投资与收益款项,含投资本金部分和投资收益部分);

第三条约定,担保人承担保证责任的方式为连带责任保证;

第四条约定,担保人应于该收益权产品到期前一个工作日将代偿款足额划入山东金交中心指定账户。应收账款收益权产品持有人可分别或联合要求担保人承担保证责任。自到期日的次日起5个工作日内,投资收益应按日历天数和该产品期限内约定投资收益率计算和支付延期利息,超过5个工作日的,投资收益应按日历天数以万分之五计算和支付延期利息。

第五条约定,担保范围为涉案产品到期回购/偿付资金(即应收账款收益权产品投资与收益款项,含投资本金部分和投资收益部分,以及延期利息),保证可覆盖约定回购价格和实现费用;

第六条约定保证期间为二年。另,亿阳信通公司于2017年3月2日向汇钱途公司出具DBH-20170302-1号《担保函》,内容同上述DBH-20170302号《担保函》。

此外,2017年3月2日,申衡公司与汇钱途公司签订《票据质押协议》,约定:将申衡公司持有的三张亿阳集团作为承兑人的总金额为6400万元的商业承兑汇票质押给汇钱途公司,以保证上述涉案投资产品收益权的如期兑付,并于2017年3月3日在中国人民银行征信中心办理质押登记。涉案投资产品的到期日为2017年8月31日。2017年3月2日,申衡公司和汇钱途公司共同向亿阳集团发出《应收账款收益权转让及商业承兑汇票质押通知书》,告知亿阳集团涉案投资产品认购及涉案商业承兑汇票质押事宜。同日,亿阳集团在确认回执上盖章确认,并承诺若申衡公司未能履行产品认购协议书中约定的到期兑付义务,亿阳集团将配合汇钱途公司实现质权,将上述票据款项支付至汇钱途公司的账户。

2017年3月2日,汇钱途公司向山东金交中心支付61692856.2元。2017年9月1日,在涉案投资产品到期后,申衡公司未能一次性足额兑付。于是,汇钱途公司向亿阳集团提示承兑质押的三张涉案商业承兑汇票。但遭到亿阳集团拒付。

具体到本案((2017)京01民初783号判决书)而言,法院认为:汇钱途公司与申衡公司签订的《产品认购协议书》并未违反法律、行政法规强制性规定,不存在亿阳信通公司所称《产品认购协议书》系申衡公司利用合法形式掩盖非法融资目的,认定该协议有效。汇钱途公司依据《产品认购协议书》的约定履行了义务,向山东金交中心支付61692856.2元。《产品认购协议书》期限届满后,申衡公司仅分别支付给汇钱途公司1410000元和2350000元,未履行偿还其余投资款及投资收益的义务,亿阳信通公司、邓伟亦未依据《担保函》的约定履行代偿义务,均构成违约,均应承担相应的违约责任。

受案法院仅就产品协议是否违反强制性规定进行简单说明,并没有分析产品各方权利义务关系;反而采用高超的判决艺术,绕开各方权利义务关系的判断,选择就是否违约作出评价。那么对金融投资者而言,其权利究竟该如何救济呢?让我们下面来为您一层层来抽丝剥茧。

三、收益权理财产品架构分析及法律救济路径

对待理财产品纠纷的救济,笔者认为应首先穿透产品架构、理清各方权利义务关系,在此基础上分析自身权利救济路径。本案所涉理财产品系申衡公司以对亿阳集团的底层应收账款进行结构化包装,经山东金交中心审核同意挂牌的理财产品,汇钱途公司(山东金交中心会员单位)是摘牌方(至于汇钱途公司的资金来源可能为平台内部其他投资者的认购资金也不排除系其自有资金或其他平台理财产品投资资金),并通过山东金交中心与融资方(挂牌方)申衡公司签订了《产品认购协议书》(底层资产收益权转让及回购合同)、《资金结转划付授权委托书》委托金交中心对交易行为扣划认购资金及结转收益。融资方通过资产受让人的认购实现了资金融通,双方之间的法律关系是债权收益权转让关系。

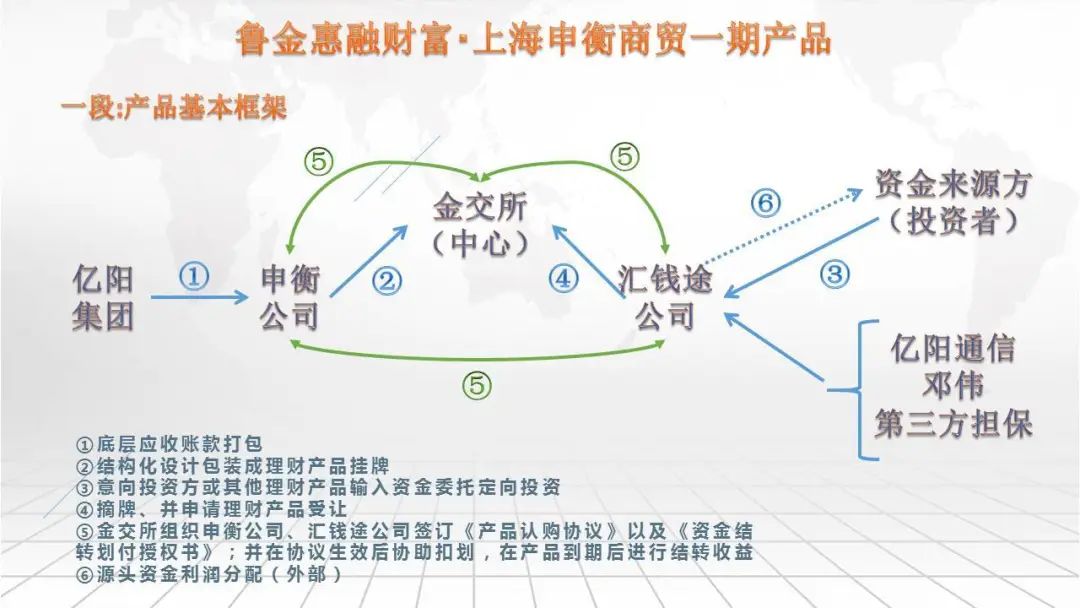

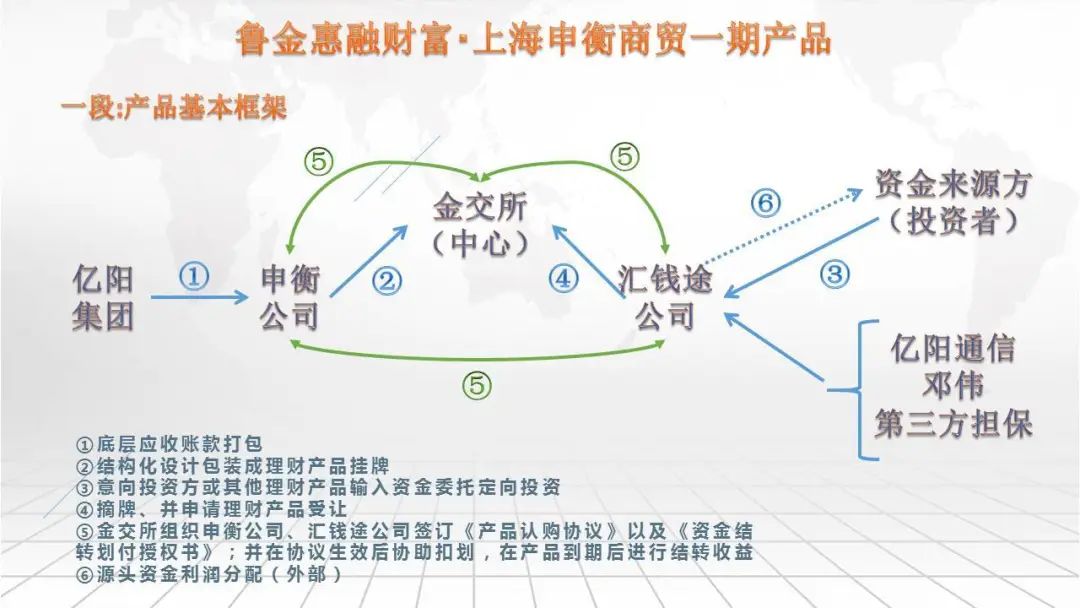

具体关系如下图:

至于该产品收益权关系的界定问题,传统民法上将债权的权能分为给付请求权(直接向债务人请求和通过诉讼的方式请求给付)、给付受领权(债务人履行其债务时,债权人有权予以接受,并永久保持因债务人的履行所得的利益)、债权保护请求权(表现在债权的效力上就是强制执行力)和处分权能(债权人可以抵消、免除、让与债权),依据这种划分收益权的概念似乎更像债权给付受领权的表现——根据有效的债权获得约定收益的权利。据此分析,资产受让人汇钱途公司在产品逾期兑付后,应依据《合同法》第七十九条之规定,作为受让人实现自身权利救济。如自身权利在实行救济权利后仍有差额,则可通过执行程序实现其对底层资产相应权利的剥离。

本案中,汇钱途公司充分考虑到预期理财产品当期难以兑付的问题,另行穿插票据债务关系,以底层资产债务人为承兑汇票出票人,以融资方挂牌方申衡公司为承兑汇票受让人,办理背书质押,通过票据关系的特殊法律规定实现对理财产品救济路径的担保。通过越过《合同法》关于合同相对权的规定,直接以《票据法》的规定对其前手进行追索,又将理财产品的发行人、和底层资产义务人纳入到票据法律关系中来,实现你中有我、我中有你的复合救济路径。需要注意的是,票据的穿插关系本质上是作为理财产品兑付的担保,只有主债权债务关系确定之后,方可通过追索权实现票据担保权利及其他增信担保权利。

总之,当出现结构化理财产品违约,资产受让人及投资者寻求常规法律救济路径已十分繁琐,如果理财产品客观上存在二次包装嵌套或资金来源嵌套的情形,将使得投资者直接法律救济途径变得更加困难。

我国的金融市场上常见的理财产品有很多,耳熟能详的有银行理财、信托、股票、基金、资管计划、定向融资以及保险产品等,其中:银行理财产品具有投资门槛较低、安全性好收益低、认购方便等特征;信托理财产品具有投资起点比较高、财产安全性好、收益率较一般银行理财产品高的特征;股票、基金(含公募、私募)、期货等属风险高、收益亦高的理财产品;保险则相对更为常见,主要是安全性高、兼具投资和保险双重性质,如终身寿险分红理财产品等,产品类型十分丰富,着实令人眼花缭乱。今天我们所要介绍的是另一种较为生僻的理财产品——金融交易所收益权理财产品。该类产品有较高的违约风险,产品发行人通常会提供第三方担保。若理财产品未到期,但有违约之虞,此时应如何救济,本文试作出分析。

一、金融资产交易所的收益权融资产品

金融资产交易所的收益权融资产品涉及“金融资产交易所”与“收益权融资”两个概念。其中,“金融资产交易所”(简称“金交所”)是由地方省级政府批准设立的综合性金融资产交易服务平台,是我国多层次资本市场中的重要组成部分,其对于丰富企业融资渠道、盘活市场存量资产发挥了积极作用。它的主要业务范围包括非标金融资产交易、收益权交易以及信息耦合三大类业务,对投资者而言涉及到的理财业务是“收益权融资”业务。

收益权融资业务通常是指以融资租赁公司、小额贷款公司、商业保理公司及其他纳入地方金融监管范围内的机构为发行方,以其受让或持有的基础资产,以非公开挂牌转让方式,向具备相应风险识别和承担能力的合格投资者募集资金,并以基础资产产生的现金流或基础资产原始权利人及发起人的经营现金流作为回购支持的收益权转让。

其主要类型包括:小贷资产收益权、租赁资产收益权、保理资产收益权等地方金融监管局监管机构的资产收益权,所涉具体融资方式是:资产持有人先在金交所注册、挂牌,金交所根据本规则及其他规定进行审核后,履行产品注册、挂牌程序并组织交易;随后,资产受让方注册成为金交所会员,并按照其相关规定成为合格投资者来申请受让该产品。挂牌期满,产品成立的,金交所按照产品资金结转划付的约定,将资金划付至相关指定账户并出具交易凭证;产品未成立的,将资产受让方认购资金返还至其在金交所开设的账户从而完成资产持有人“收益权融资”。

二、司法判决对金交所理财产品的态度

金交所理财产品通常经过精心包装,产品模式十分复杂,检索出的司法判决多数对理财产品的分析避而不谈而选择援用合约中的违约条款作为定案依据。可能有些法院认为论述产品分析可能导致判决主文篇幅过大,从而未具体解释理财产品架构及各方参与主体的责任关系,也有些法院认为这类产品属于金融创新,考虑到审慎判决从而规避论述分析。这固然是判决的高妙之处,却也让中小投资者对自身权利救济途径,有如丈二的和尚一般。

举个例子:2017年3月2日,汇钱途(厦门)资产管理有限公司(下称汇钱途公司)与上海申衡商贸有限公司(下称申衡公司)签订“鲁金惠融财富·上海申衡商贸一期”(应收账款融资产品)《产品认购协议书》。

该协议书第一条约定,产品代码为SD2017YZ001721,发行规模不超过61692856.2元,产品期限为182天,投资收益率为7.5%(年化)。

第二条约定,产品的认购期限为2017年3月2日至2017年9月1日。汇钱途公司以现金方式向申衡公司认购产品代码为SD2017YZ001721的“鲁金惠融财富·上海申衡商贸一期”产品,认购总价款为61692856.2元,汇钱途公司通过山东金交中心办理认购手续。

第三条约定,本期产品到期一次性偿还投资款及投资收益,由申衡公司直接偿还至汇钱途公司名下账号为×××、开户行为招商银行厦门分行嘉禾支行的账户。

第五条约定,签署本协议后,申衡公司未按《说明书》及本协议约定按时还本付息,视为违约,除应继续履行本协议所规定的义务外,自违约之日起,每逾期一日按照违约金额的万分之五的比例向汇钱途公司支付违约金;违约行为持续超过3个交易日,守约方可要求违约方继续履行协议,也可选择解除本协议。

2017年3月2日,申衡公司向山东金交中心出具《资金结转划付授权委托书》,委托山东金交中心就涉案产品代为结转划付转让款及其他相关费用、产品到期回购/偿付资金等。具体为,投资者将交易价款汇至该中心次日,由该中心扣除服务费后将剩余价款转至申衡公司指定账户;申衡公司将应收账款收益权产品投资与收益款项支付至该中心,由该中心在产品到期当日结转划付给投资者。

同日,邓伟向汇钱途公司出具DBH-20170302号《担保函》,为涉案产品提供连带责任保证。该《担保函》约定,本担保人出于真实意思表示,在此承诺对转让人此次所转让的应收账款收益权产品的到期回购/偿付资金(即应收账款收益权产品投资与收益款项,含投资本金部分和投资收益部分)提供连带责任保证。具体担保事宜如下:

第一条载明,鲁金惠融财富·上海申衡商贸一期(产品编号SD2017YZ001721),转让规模61692856.2元,预期年化收益率为7.5%;

第二条载明,SD2017YZ001721号产品转让规模为61692856.2元,存续期为2017年3月3日至2017年9月1日,共计182天。申衡公司应于到期日前1个交易日回购/偿付资金(即应收账款收益权产品投资与收益款项,含投资本金部分和投资收益部分);

第三条约定,担保人承担保证责任的方式为连带责任保证;

第四条约定,担保人应于该收益权产品到期前一个工作日将代偿款足额划入山东金交中心指定账户。应收账款收益权产品持有人可分别或联合要求担保人承担保证责任。自到期日的次日起5个工作日内,投资收益应按日历天数和该产品期限内约定投资收益率计算和支付延期利息,超过5个工作日的,投资收益应按日历天数以万分之五计算和支付延期利息。

第五条约定,担保范围为涉案产品到期回购/偿付资金(即应收账款收益权产品投资与收益款项,含投资本金部分和投资收益部分,以及延期利息),保证可覆盖约定回购价格和实现费用;

第六条约定保证期间为二年。另,亿阳信通公司于2017年3月2日向汇钱途公司出具DBH-20170302-1号《担保函》,内容同上述DBH-20170302号《担保函》。

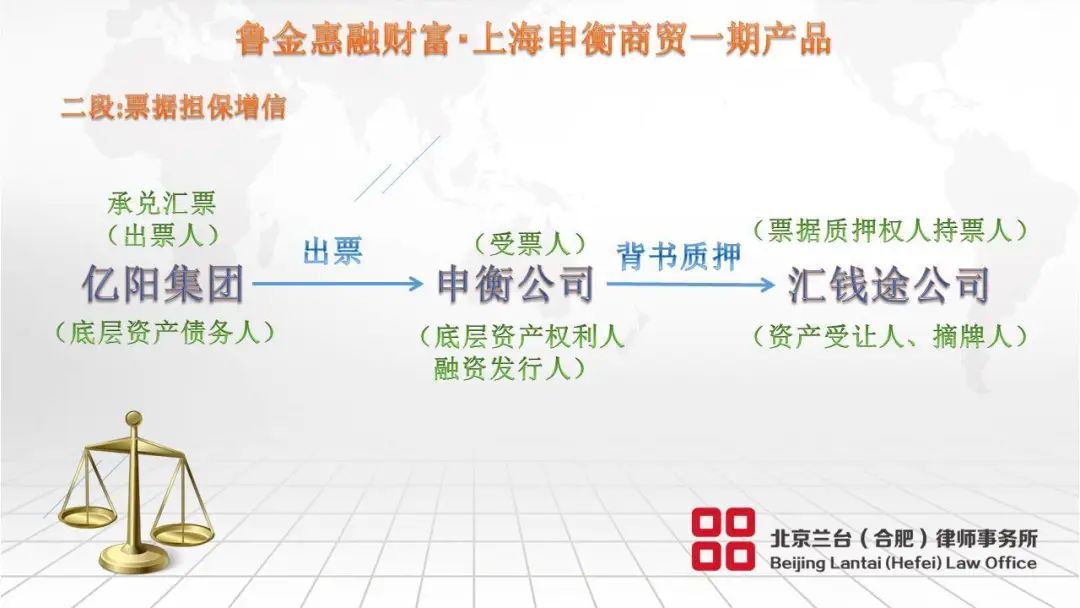

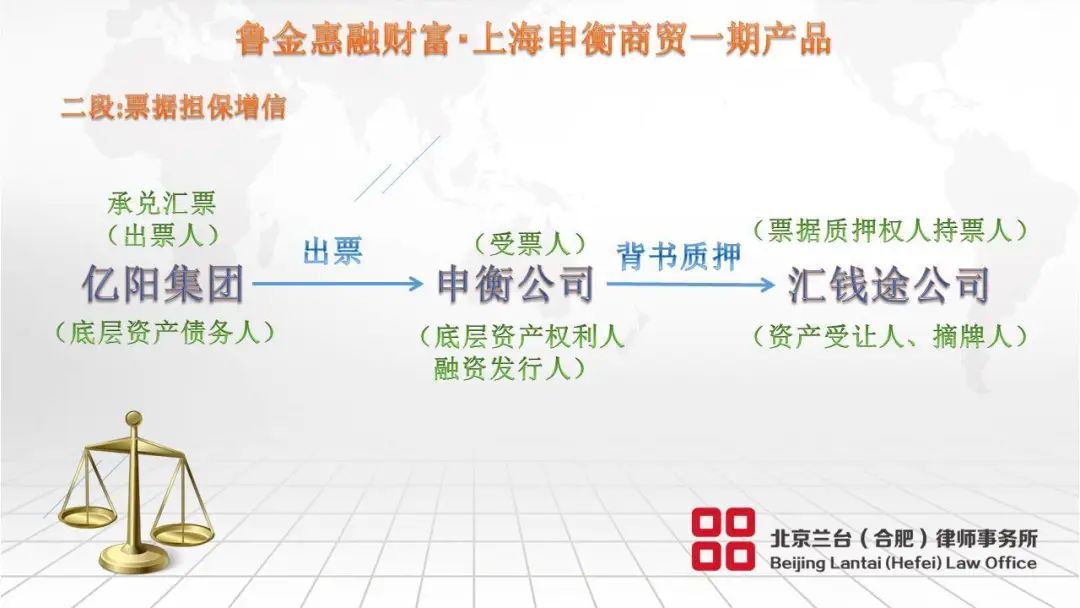

此外,2017年3月2日,申衡公司与汇钱途公司签订《票据质押协议》,约定:将申衡公司持有的三张亿阳集团作为承兑人的总金额为6400万元的商业承兑汇票质押给汇钱途公司,以保证上述涉案投资产品收益权的如期兑付,并于2017年3月3日在中国人民银行征信中心办理质押登记。涉案投资产品的到期日为2017年8月31日。2017年3月2日,申衡公司和汇钱途公司共同向亿阳集团发出《应收账款收益权转让及商业承兑汇票质押通知书》,告知亿阳集团涉案投资产品认购及涉案商业承兑汇票质押事宜。同日,亿阳集团在确认回执上盖章确认,并承诺若申衡公司未能履行产品认购协议书中约定的到期兑付义务,亿阳集团将配合汇钱途公司实现质权,将上述票据款项支付至汇钱途公司的账户。

2017年3月2日,汇钱途公司向山东金交中心支付61692856.2元。2017年9月1日,在涉案投资产品到期后,申衡公司未能一次性足额兑付。于是,汇钱途公司向亿阳集团提示承兑质押的三张涉案商业承兑汇票。但遭到亿阳集团拒付。

具体到本案((2017)京01民初783号判决书)而言,法院认为:汇钱途公司与申衡公司签订的《产品认购协议书》并未违反法律、行政法规强制性规定,不存在亿阳信通公司所称《产品认购协议书》系申衡公司利用合法形式掩盖非法融资目的,认定该协议有效。汇钱途公司依据《产品认购协议书》的约定履行了义务,向山东金交中心支付61692856.2元。《产品认购协议书》期限届满后,申衡公司仅分别支付给汇钱途公司1410000元和2350000元,未履行偿还其余投资款及投资收益的义务,亿阳信通公司、邓伟亦未依据《担保函》的约定履行代偿义务,均构成违约,均应承担相应的违约责任。

受案法院仅就产品协议是否违反强制性规定进行简单说明,并没有分析产品各方权利义务关系;反而采用高超的判决艺术,绕开各方权利义务关系的判断,选择就是否违约作出评价。那么对金融投资者而言,其权利究竟该如何救济呢?让我们下面来为您一层层来抽丝剥茧。

三、收益权理财产品架构分析及法律救济路径

对待理财产品纠纷的救济,笔者认为应首先穿透产品架构、理清各方权利义务关系,在此基础上分析自身权利救济路径。本案所涉理财产品系申衡公司以对亿阳集团的底层应收账款进行结构化包装,经山东金交中心审核同意挂牌的理财产品,汇钱途公司(山东金交中心会员单位)是摘牌方(至于汇钱途公司的资金来源可能为平台内部其他投资者的认购资金也不排除系其自有资金或其他平台理财产品投资资金),并通过山东金交中心与融资方(挂牌方)申衡公司签订了《产品认购协议书》(底层资产收益权转让及回购合同)、《资金结转划付授权委托书》委托金交中心对交易行为扣划认购资金及结转收益。融资方通过资产受让人的认购实现了资金融通,双方之间的法律关系是债权收益权转让关系。

具体关系如下图:

至于该产品收益权关系的界定问题,传统民法上将债权的权能分为给付请求权(直接向债务人请求和通过诉讼的方式请求给付)、给付受领权(债务人履行其债务时,债权人有权予以接受,并永久保持因债务人的履行所得的利益)、债权保护请求权(表现在债权的效力上就是强制执行力)和处分权能(债权人可以抵消、免除、让与债权),依据这种划分收益权的概念似乎更像债权给付受领权的表现——根据有效的债权获得约定收益的权利。据此分析,资产受让人汇钱途公司在产品逾期兑付后,应依据《合同法》第七十九条之规定,作为受让人实现自身权利救济。如自身权利在实行救济权利后仍有差额,则可通过执行程序实现其对底层资产相应权利的剥离。

本案中,汇钱途公司充分考虑到预期理财产品当期难以兑付的问题,另行穿插票据债务关系,以底层资产债务人为承兑汇票出票人,以融资方挂牌方申衡公司为承兑汇票受让人,办理背书质押,通过票据关系的特殊法律规定实现对理财产品救济路径的担保。通过越过《合同法》关于合同相对权的规定,直接以《票据法》的规定对其前手进行追索,又将理财产品的发行人、和底层资产义务人纳入到票据法律关系中来,实现你中有我、我中有你的复合救济路径。需要注意的是,票据的穿插关系本质上是作为理财产品兑付的担保,只有主债权债务关系确定之后,方可通过追索权实现票据担保权利及其他增信担保权利。

总之,当出现结构化理财产品违约,资产受让人及投资者寻求常规法律救济路径已十分繁琐,如果理财产品客观上存在二次包装嵌套或资金来源嵌套的情形,将使得投资者直接法律救济途径变得更加困难。

: